Baufinanzierungen schneller abwickeln – ohne zusätzliches Personal

Opers KI-Agenten verstehen Ihre Kreditrichtlinien und automatisieren jede Kreditprüfung – präzise, compliant und bereit zur Überprüfung durch Ihr Team.

.png)

.png)

Expertenwissen skalieren. Mit Ihrem Top-Team 10x mehr erreichen

Baufinanzierung lebt vom Menschen – Skalierungsprobleme müssen aber nicht dazugehören. Mit den KI-Agenten von Oper wird Expertenwissen in skalierbare, belastbare Workflows übersetzt, die Engpässe auflösen und Prozesse zuverlässig absichern.

Die nächste Stufe für Ihr Team

.svg)

.svg)

.svg)

.png)

Eine neue Baufinanzierungserfahrung – smarter, schneller, sicherer

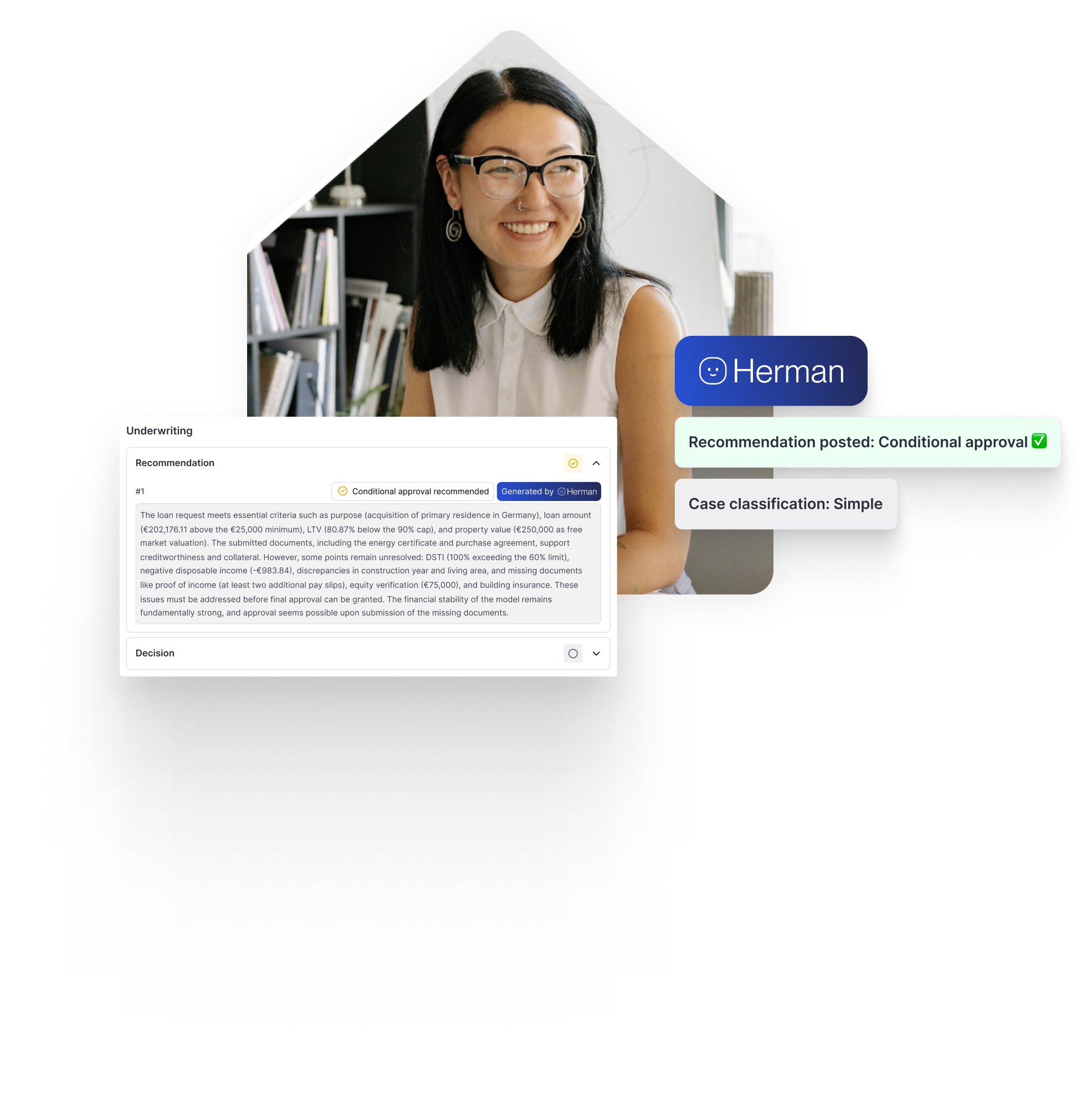

Die KI-Agenten von Oper ersetzen den Menschen nicht – sie unterstützen ihn. Sobald eine Kreditanfrage ins System gelangt, erstellt unsere agentische KI ein voranalysiertes Dossier: genau, transparent und vorbereitet für die abschließende Entscheidung durch Ihr Team.

Der Prozess umfasst

Automatisierte Klassifizierung und Datenerfassung, die selbst anspruchsvolle Dokumente mühelos verarbeitet.

Jede geprüfte Kreditanfrage wird mit den aktuellen Risiko- und Kreditrichtlinien der Bank abgeglichen.

Nahtlose Datenabgleiche aus internen, externen und Drittanbieter-Quellen.

Jede Entscheidung und jede Aktion des KI-Agenten wird nachvollziehbar im Audit-Trail festgehalten.

Validierung von Dokumenten und Daten – für vollständige und fehlerfreie Kreditanfragen.

So leicht oder umfassend, wie Sie es brauchen

Die Einführung neuer Technologien im Bankenumfeld ist oft mit Bedenken verbunden – zu Kosten, Störungen und komplexer Integration.

Oper's Agentic AI ist darauf ausgelegt, diese Barrieren zu beseitigen. Banken können die Lösung so einsetzen, wie sie am besten zu ihrem Betriebsmodell passt:

- Flexibel integrierbar: Headless/API, MCP oder Kafka

- Einfach anschließen: E-Mail-, Chatbot- oder RPA-Connectoren für schnelle Pilotprojekte.

- Eine gebrauchsfertige UI-Option für Institutionen, die eine vollständige SaaS-Oberfläche bevorzugen

.png)

Vertrauen als Prinzip

Vertrauen ist bei der Baufinanzierung nicht optional - es ist die Grundlage. Oper's Agentic AI wurde mit Governance, Erklärbarkeit und Compliance als Kernstück entwickelt. Jeder Schritt des Prozesses ist so konzipiert, dass er mit dem Rahmen des EU-KI-Gesetzes für unterstützende Systeme übereinstimmt und das menschliche Urteilsvermögen in den Mittelpunkt stellt.

Human-in-the-loop

Workflows mit menschlicher Einbindung stellen sicher, dass kritische Entscheidungen unter Aufsicht bleiben.

Tests

Schutzmechanismen und Tests stellen sicher, dass Fehler durch Black-Box-Modelle vermieden werden und die Systemzuverlässigkeit unter realen Bedingungen überprüft wird.

Transparenz

Erklärbarkeit und Governance-Features schaffen volle Transparenz darüber, wie jedes Ergebnis entsteht.

Audit-Protokolle

Audit-Logs dokumentieren jede Aktion und schaffen Vertrauen – sowohl für die interne Compliance als auch für externe Aufsichtsbehörden.

Mit Opers Agenten-KI können Banken moderne Technologie einsetzen, ohne ihre Verpflichtungen gegenüber Kunden, Aufsichtsorganen oder Regulatoren zu gefährden.

So umfassend, wie Ihr Prozess es erfordert

Opers Agenten-KI beginnt beim Underwriting – und geht weit darüber hinaus. Das Framework lässt sich über den gesamten Baufinanzierungszyklus hinweg nutzen und schafft ein Fundament für kontinuierliche Innovation. Neben Kreditanalyse und Entscheidungsunterstützung kann sich das System weiterentwickeln, um Folgendes zu ermöglichen:

- Baufinanzierungs-Empfehlungen, individuell abgestimmt auf das Profil des Kreditnehmers.

- Auszahlungsprozesse, die mit derselben Disziplin in Automatisierung und Prüfbarkeit umgesetzt werden.

- Zukunftsgerichtete Beratungsanwendungen, die sich dank modularer Agentenarchitektur Schritt für Schritt erweitern lassen.

Mit Opers Agenten-KI lösen Banken nicht nur aktuelle Engpässe, sondern schaffen sich zugleich eine Position für langfristige Resilienz und Transformation.